Ce sont des moments assez excitants pour e-commerce . Les gens achètent plus que jamais via les achats en ligne. 22% des ventes au détail sont estimées provenir des achats en ligne. C'est énorme, étant donné que le nombre n'était que de 15 % en 2019. Et il continue de croître. Le marché du commerce électronique devrait valoir 5.4 billions de dollars d'ici 2026.

Si vous dirigez une entreprise de commerce électronique, vous pourriez être étourdi par ces prospects. Qui ne voudrait pas d'une part de ce gâteau sucré d'un billion de dollars ?

8fig est une plateforme de financement et d'analyse de commerce électronique qui cherche à aider les entreprises à évoluer en fournissant des plans de croissance personnalisés conçus pour une croissance rapide mais durable.

Mais pour profiter de cette tendance, vous devez configurer votre nouvelle entreprise pour réussir. Plutôt que de simplement gérer votre trésorerie pour vous assurer que vous gagnez de l'argent, vous devez être prêt à grandir et à évoluer. Cependant, cela peut être assez délicat. La mise à l'échelle nécessite des investissements. Même si vous avez des poches personnelles bien remplies pour faire cet investissement, vous devriez envisager d'obtenir un financement extérieur pour financer la croissance de votre entreprise.

Heureusement, il existe de nos jours de nombreuses façons d'obtenir du financement pour votre entreprise. L'époque où les banques et les investisseurs étaient vos seules options pour obtenir des capitaux externes est révolue. Les plateformes de financement en ligne sont devenues des ressources viables pour l'argent.

Nous couvrirons tout ce que vous devez savoir sur le financement du commerce électronique, y compris 10 ressources que vous pouvez utiliser pour accéder au financement.

Comment votre entreprise de commerce électronique peut bénéficier de solutions de financement externes

Le financement devient nécessaire lorsque vous cherchez à vous développer et à passer au niveau supérieur.

Si votre entreprise se porte soudainement bien et que la demande pour votre produit augmente, vous finirez par atteindre un point où vous épuiserez vos capacités. Vous pouvez rencontrer des ruptures de stock ou des surréservations. Ceux-ci ne créent pas seulement des frictions avec vos clients. Ils bloquent également votre croissance. Vous ne voulez pas refuser des clients.

Pour surmonter cela, vous devez faire évoluer votre opération. La manière dont vous devez vous y prendre dépendra de la nature de votre entreprise. Par exemple, les ruptures de stock peuvent être évitées en ayant des stocks suffisants et des chaînes d'approvisionnement efficaces.

Une chose est certaine, vous aurez besoin d'argent. Acheter plus d'inventaire, acheter de l'équipement, louer de l'espace, augmenter votre présence et élargir votre portée, et embaucher plus de personnes ont tous des coûts.

De plus, parfois, des opportunités se présentent soudainement. Sans capital prêt, vous pouvez rater la chance de capitaliser, laissant votre entreprise rabougrie.

Les entreprises peuvent également traverser des moments difficiles. Si votre entreprise se concentre sur un créneau, les bonnes ventes peuvent être saisonnières. Le fait d'avoir de l'argent en caisse sert également d'une certaine forme de Assurance qui peut vous aider à surmonter la crise.

Types de financement

Idéalement, si votre entreprise est en plein essor, vous pouvez réinvestir vos bénéfices dans l'entreprise. Dans le langage des affaires, cela s'appelle les bénéfices non répartis. De cette façon, tout est autonome. Vous n'avez pas besoin de traiter avec quelqu'un d'autre. Vous pouvez continuer à développer votre entreprise selon vos conditions.

Mais si vous n'avez pas exactement cette capacité, vous pouvez envisager un financement extérieur. Classiquement, vous pouvez l'obtenir soit par emprunt, soit par financement par capitaux propres avec du capital-risque ou des prêts bancaires. Ceux-ci sont autrement connus sous le nom de prêts et d'investissements, respectivement. Il existe également des types émergents tels que financement basé sur les revenus et d'autres options de financement d'entreprise comme avances de fonds des marchands et Facturation Facture, qui sont utiles pour ceux qui ont un historique de crédit limité. Les entreprises peuvent également demander des subventions ou lancer des campagnes de crowdsourcing.

Différentes entités et organisations peuvent vous donner accès à ces modes de financement. Vous pouvez obtenir des prêts auprès de banques et prêteurs. Les sociétés de capital-risque (VC) et les investisseurs peuvent vous fournir financement de démarrage et de démarrage en échange de capitaux propres.

Les plates-formes de financement spécifiques au commerce électronique peuvent vous donner accès à l'une ou à une combinaison de ces méthodes de financement. Ils peuvent même fournir aux entreprises des plans personnalisés pour le domaine de croissance dont votre entreprise a explicitement besoin.

Voyons comment chacun fonctionne.

Financement par emprunt – Prêts aux petites entreprises

Le financement par emprunt est probablement l'option la plus courante. Voici comment fonctionnent les prêts. Un prêteur vous donne de l'argent à condition que vous le remboursiez sur une période de temps avec intérêt.

Par exemple, vous obtenez un prêt de 1,000 $ à 1 % d'intérêt simple et vous devez le rembourser en un mois. Cela signifie que vous devez rembourser au prêteur le capital de 1,000 $ et les intérêts de 10 $ après un mois. C'est à peu près aussi basique que les prêts peuvent obtenir.

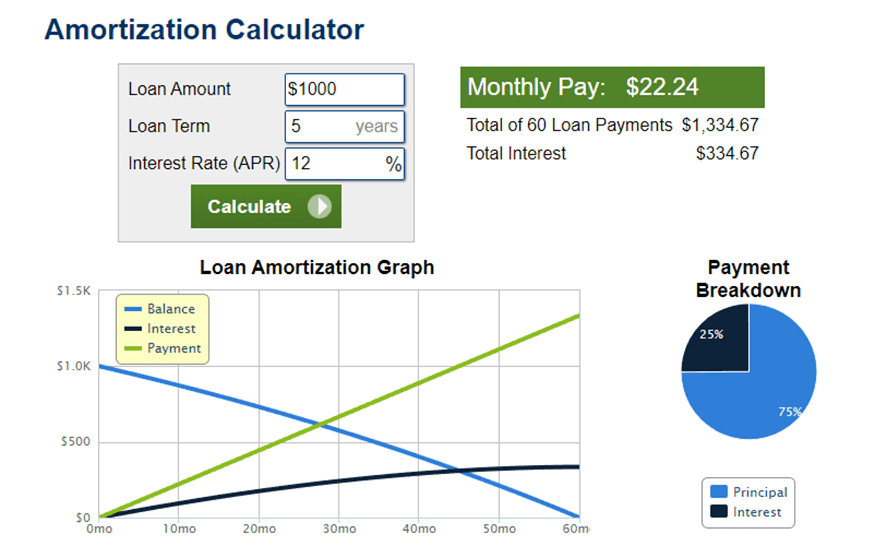

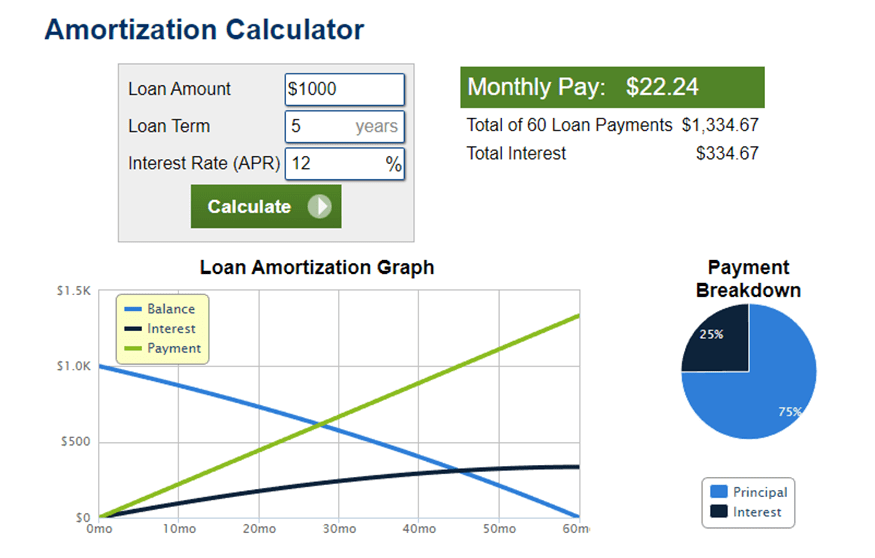

Malheureusement, la plupart des prêts ne sont pas aussi simples. La plupart des emprunteurs ont besoin de sommes importantes et d'une longue période de temps pour les rembourser. C'est pourquoi les prêts typiques tels que les prêts immobiliers, les prêts automobiles et les prêts commerciaux sont amortis. Un tableau d'amortissement indique comment les paiements fixes sont étalés sur un certain temps. Une partie de chaque paiement est appliquée au principal et le reste aux intérêts. Les prêts amortis peuvent sembler intéressants puisque vous connaissez le montant que vous devez payer chaque mois.

La source: Calculatrice.net

Cependant, les emprunteurs doivent se méfier de la façon dont les prêts fonctionnent dans la pratique. Les prêteurs profitent généralement de la capitalisation. L'intérêt composé est la somme qu'un prêteur tire des intérêts. Ainsi, si vous avez un prêt de plusieurs mois, tout intérêt non payé du mois précédent est inclus dans le calcul du mois suivant pour le montant total.

Par exemple, vous obtenez un prêt de 1,000 $ à 1 % d'intérêt par mois. Cela aurait un coût total de 1,010 $. Si vous n'êtes pas en mesure de rembourser l'un des prêts, tout ce montant, y compris les 10 $ d'intérêts, sera utilisé pour calculer le coût du mois suivant. 1,010 $ à 1 % auront alors un coût total de 1,020.10 $. Le prêteur est en mesure de gagner 0.10 $ de plus grâce aux intérêts sur les intérêts. Gardez à l'esprit, cependant, que c'est très simpliste. En réalité, vous serez pénalisé si vous manquez des paiements mensuels.

Les taux d'intérêt de ces prêts amortis sont généralement exprimés en taux annuels en pourcentage (APR). Un taux d'intérêt mensuel de 1 % se traduit par un TAP de 12 %. Un prêt de 1,000 $ à un TAEG de 12 % mais avec une durée de 5 ans aura un intérêt total de 334.67 $ – bien loin des 10 $ supplémentaires que vous devez payer si ce n'est que pour un mois. Mais comme le paiement mensuel n'est que de 22.24 $, on comprend pourquoi certains pourraient considérer cela comme une offre assez intéressante.

La source: Calculatrice.net

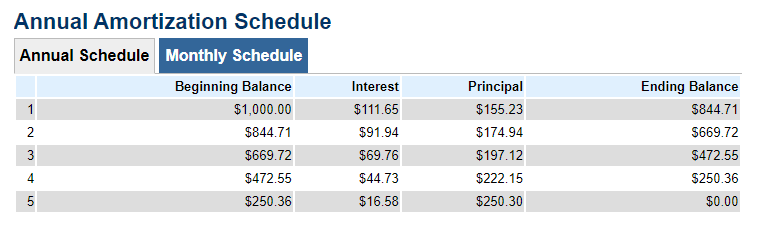

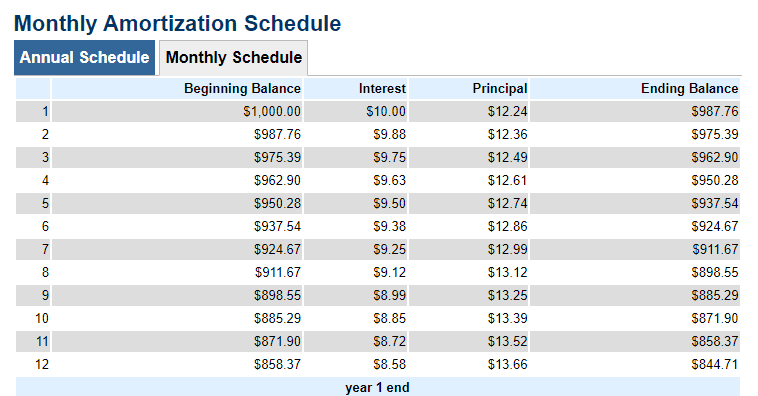

Les prêteurs peuvent également utiliser diverses méthodes d'amortissement. Ces méthodes utilisent des formules spécifiques pour calculer le montant du paiement mensuel et déterminer le montant à payer pour les intérêts et le principal. Si nous examinons le calendrier mensuel d'amortissement, vous remarquerez que sur le paiement de 22.24 $, 10 $ sont appliqués aux intérêts et le reste est appliqué au principal.

La source: Calculatrice.net

Les paiements, en particulier au début du terme, sont crédités davantage sur les intérêts que sur le principal. À la fin de la première année, vous devez encore un montant important sur le principal. Au fil du temps, les paiements vers le principal deviennent plus importants, ce qui atténue l'impact de la capitalisation à la fin de la durée du prêt.

La source: Calculatrice.net

Ces mécanismes permettent aux prêteurs de tirer davantage d'intérêts, en particulier pour les durées de prêt plus longues. En plus de cela, les prêteurs ajoutent également toutes sortes de frais d'administration, de traitement et de documentation. Ainsi, le coût total du prêt peut devenir beaucoup plus élevé.

Les institutions telles que les banques, les sociétés de prêt et sociétés de cartes de crédit offrent généralement de tels prêts. D'autres produits financiers tels que les cartes de crédit, les marges de crédit et les avances de fonds sont également des formes de financement par emprunt. Ce n'est qu'avec ceux-ci que la société émettrice ou l'institution émettrice de cartes prédétermine votre montant maximal prêtable sous la forme de votre limite de crédit ou d'avance de fonds.

Vous devrez également vous qualifier avant que les prêteurs traditionnels ne vous donnent de l'argent. Ils demandent souvent de nombreux documents, y compris un plan d’affaires, à joindre à votre candidature. Habituellement, vous avez également besoin d'un bonne cote de crédit avant même que les banques n'acceptent votre candidature.

Avec des prêts plus importants, vous devrez peut-être même fournir des garanties - une propriété telle qu'un bien immobilier ou d'autres actifs que le prêteur accepte comme forme de garantie au cas où vous ne pourriez pas rembourser le prêt. Si vous manquez des paiements, vous serez considéré en défaut et la banque pourra reprendre possession de votre propriété. Les prêteurs hésitent souvent à prêter aux startups et aux petites entreprises sans garantie. Ils peuvent également imposer des taux d'intérêt plus élevés aux emprunteurs qu'ils jugent risqués.

C'est pourquoi les entrepreneurs hésitent à utiliser ce mode de financement.

Financement par actions

Dans le financement par actions, un investisseur vous accorderait un financement en échange d'actions ou d'une participation dans votre entreprise.

Vous pouvez approcher des investisseurs et demander X dollars pour détenir Y % de votre entreprise. Ces chiffres seront basés sur l'évaluation de votre entreprise. Donc, si vous demandez 100,000 $ en échange de 10 % du capital de votre entreprise, vous estimez essentiellement que votre entreprise vaut 1 million de dollars.

Malheureusement, l'évaluation d'entreprise peut être compliquée. De nombreux facteurs entrent dans l'évaluation. Le processus consiste à compter les actifs et les passifs, les flux de trésorerie et le potentiel de croissance de l'entreprise. Il peut également tenir compte du caractère unique du produit ou du service et de la demande réelle du marché. Plus ces facteurs sont positifs, plus la valorisation est élevée.

Les investisseurs sérieux effectueront leur due diligence. Ils vérifieront vos antécédents et ceux de l'entreprise. Ils vous demanderont de consulter vos livres pour voir dans quelle mesure l'entreprise fonctionne réellement. Les investisseurs peuvent contrer votre demande avec une évaluation différente s'ils ont leur avis sur la valeur de votre entreprise. En fin de compte, vous et l'investisseur devez vous mettre d'accord sur toutes les conditions.

À peu près n'importe qui peut être un investisseur dans votre entreprise. Mais si vous recherchez un financement important, vous devriez vous adresser aux VC et aux investisseurs providentiels, car ils ont généralement les moyens et les ressources. En plus d'obtenir des capitaux, l'avantage du partenariat avec des investisseurs est qu'ils peuvent également vous aider à développer votre entreprise. Il est souvent dans l'intérêt de l'investisseur que votre entreprise réussisse.

Un inconvénient du financement par actions est que vous renoncez à la propriété partielle de votre entreprise. Selon l'étendue de leur adhésion, ils peuvent également avoir une forte influence ou un contrôle sur les objectifs et les décisions de l'entreprise. Les investisseurs s'attendent également à un retour sur leur investissement. Ils peuvent faire pression sur vous pour générer des bénéfices dès que possible.

Vous devez être sûr si vous souhaitez emprunter cette voie de financement en tant que propriétaire d'entreprise. Une fois que vous avez accepté le financement par actions, ce ne sera plus votre émission.

Financement basé sur les revenus

Une autre forme de financement qui devient très populaire de nos jours est financement basé sur les revenus. Le financement de ce type de financement est essentiellement un prêt. Mais au lieu de devoir payer des mensualités fixes, les entreprises remboursent les prêteurs en utilisant un pourcentage de leurs revenus ou de leurs ventes réels.

Par exemple, vous obtenez un prêt de 1,000 $ à 12 % d'intérêt que vous vous engagez à rembourser en utilisant 5 % de vos ventes mensuelles. La plupart des plans de financement basés sur les revenus fonctionnent avec des taux fixes et sans capitalisation. Vous devez donc rembourser 1,120 $ au total. Chaque mois, vous devez payer 5% de vos ventes. Si vous réalisez 2,000 $ de ventes au cours du mois 1, vous devez payer 100 $. Si au mois 2, vous ne gagnez que 1,000 $, vous payez 50 $. Cela continue jusqu'à ce que vous ayez payé le total de 1,120 $.

Alors, plus vos ventes augmentent, plus vous pouvez rembourser votre prêt rapidement. Mais juste au cas où vous souffririez de mauvaises ventes, vous ne seriez pas aussi obligé de rembourser un montant défini, contrairement au financement traditionnel par emprunt. Vos remboursements de prêt seront plus faibles pendant les mois de vaches maigres.

Un tel système de paiement semble plus indulgent que les prêts traditionnels. C'est une réalité que les ventes d'entreprises s'adressant à des marchés et des niches spécifiques fluctuent. Cela donne aux entreprises une grande flexibilité et rend le financement extérieur moins intimidant.

De plus, vous n'auriez pas à renoncer à l'équité lorsque vous optez pour un financement basé sur les revenus puisqu'il s'agit essentiellement de prêts. Vous serez toujours propriétaire de votre entreprise.

Avance de fonds marchand

Grâce à une avance de trésorerie marchande (MCA), une entreprise peut recevoir des fonds en échange de futures ventes par carte de crédit ou de débit. Cela peut sembler assez similaire au financement basé sur les revenus, mais techniquement, une avance de fonds n'est pas un prêt. Il s'agit d'une « vente » de futures transactions par carte. Les institutions qui proposent des MCA travaillent souvent avec des processeurs de paiement pour obtenir directement un pourcentage des ventes par carte du commerçant jusqu'à ce que le montant ait été récupéré.

Parmi les principales différences entre les MCA et le financement basé sur les revenus figurent les critères de qualification. Le financement basé sur les revenus nécessite souvent un flux de trésorerie sain ou un solide historique de ventes. Les entreprises qui offrent des MCA n'ont généralement pas une telle exigence. Les entreprises dont les ventes fluctuent peuvent trouver plus facile d'obtenir un MCA qu'un financement basé sur les revenus. Ils peuvent toujours profiter de la flexibilité d'avoir à payer en utilisant un pourcentage de leurs ventes.

Étant donné que les MCA ne sont pas techniquement des prêts, ils peuvent aller au-delà des limites de taux d'intérêt ou de frais que certaines lois sur les prêts peuvent avoir. Il est possible que les MCA deviennent plus chers par rapport au financement basé sur les revenus.

Affacturage des factures

De nombreuses entreprises de commerce électronique ont réussi en créant des magasins dans marchés en ligne comme Amazon et Shopify. Cependant, parmi les plaintes courantes des commerçants sur ces plateformes, il y a le temps qu'il faut souvent pour que les revenus de leurs ventes soient libérés. Jusque-là, vous ne pourrez pas utiliser l'argent pour l'inventaire ou les opérations.

Semblable à une avance de fonds d'un commerçant, un fournisseur d'affacturage «achète» essentiellement vos créances sur ces plateformes. Cela leur donne le contrôle sur la facture. Vous recevrez environ 80% à 90% du montant total de la facture, et vous obtiendrez le solde une fois qu'il aura été payé par la plateforme moins les frais du fournisseur.

Par exemple, vous avez 10,000 $ de créances provenant de vos ventes mensuelles sur Amazon. Vous pouvez bénéficier de l'affacturage des factures auprès d'un fournisseur et obtenir 9,000 $ ou 90 %. Le fournisseur aura désormais des "dibs" sur vos créances de 10,000 $. Le fournisseur recevra les créances une fois qu'Amazon aura débloqué l'argent. Vous obtiendrez toujours le montant restant moins les frais qui seront facturés par le fournisseur. Si le fournisseur facture 3 %, il prélève 300 $ sur le solde de 1,000 $ et vous obtenez les 700 $ restants.

Financement basé sur les actifs

Si votre entreprise traite des actifs corporels tels que des machines, de l'équipement ou des stocks, vous pouvez choisir d'obtenir des prêts sur actifs au lieu d'un financement par emprunt conventionnel. Les prêts conventionnels exigent souvent des garanties qui peuvent être facilement liquidées ou vendues. Les banques et les prêteurs préfèrent les biens immobiliers, les voitures, les actions et les obligations.

Les petites entreprises n'auraient souvent que leur équipement spécialisé comme actif. Avec les prêts sur actifs, une entreprise peut mettre en place l'un de ces actifs corporels en garantie. Par exemple, un atelier automobile peut mettre son démonte-pneus d'une valeur de 1,500 $ en garantie d'un prêt de 1,000 $. Ainsi, si vous n'effectuez pas de paiements, le prêteur reprendra possession du démonte-pneus en règlement de votre prêt.

Malheureusement, étant donné que de nombreux types d'équipements peuvent être difficiles à vendre ou à liquider, les prêteurs peuvent exiger que vous fournissiez un actif qui vaut beaucoup plus que le montant du prêt.

Subventions

Les subventions sont essentiellement de «l'argent gratuit» que vous pouvez obtenir pour votre entreprise. Ils sont souvent décernés par des gouvernements, de grandes entreprises, des organisations à but non lucratif et des philanthropes dans le cadre d'un programme qu'ils ont créé.

Demander des subventions peut impliquer beaucoup de travail. Non seulement vous devez convaincre l'organisme d'attribution que vous êtes admissible, mais vous devez également prouver que vous méritez d'obtenir l'argent. La plupart des subventions ont des critères précis. Vous devrez peut-être travailler sur des projets d'innovation ou soutenir un plaidoyer particulier aligné sur l'orientation de la subvention.

Les organismes subventionnaires peuvent également imposer certaines conditions ou exiger que vous teniez votre promesse.

Financement participatif

Grâce à Kickstarter et Indiegogo, le financement participatif est devenu un moyen acceptable de financer les entreprises. Fondamentalement, vous comptez sur la générosité d'étrangers qui sont prêts à vous donner de l'argent.

Faire remarquer votre campagne peut être difficile. En règle générale, vous devez promettre quelque chose de spectaculaire pour attirer les donateurs. Par exemple, votre produit ou service doit être quelque chose de vraiment excitant. En dehors de cela, les donateurs doivent également être les premiers à mettre la main sur votre produit lors de son lancement, ou ils doivent obtenir un accès anticipé et des réservations prioritaires pour votre service. La plupart s'attendent à des bonus et des cadeaux en devenant supporter.

Le financement participatif semble être trop beau pour être vrai pour les entreprises. Vous pouvez obtenir un financement avec peu ou pas de conditions. Cependant, de nombreuses campagnes de financement participatif se sont avérées les escroqueries, les gens sont donc devenus beaucoup plus prudents dans le choix des entreprises ou des entreprises à soutenir.

Ce qu'il faut considérer lors de la recherche d'un financement de commerce électronique

Nous avons passé en revue les différents types d'options de financement disponibles pour entreprises de commerce électronique. Passons maintenant en revue ce qu'il faut considérer lors de la recherche de financement.

Objectifs

C'est peut-être la chose la plus importante à considérer. Pourquoi recherchez-vous des financements ? Si c'est pour la croissance, vous devriez déjà avoir un plan précis sur la façon dont vous évoluerez. Avez-vous besoin de plus d'inventaire, d'équipement ou de personnes ? Envisagez-vous de dépenser de l'argent en marketing?

Il est essentiel de savoir cela, car cela déterminerait d'autres considérations, comme le montant de financement dont vous avez vraiment besoin. Certains financiers limitent également où vous pouvez dépenser l'argent. Par exemple, certaines options ne vous permettraient de dépenser des fonds que pour quelque chose de physique ou de tangible, comme des stocks ou de l'équipement.

Besoins

En fonction de votre plan, vous devez également savoir de combien vous avez vraiment besoin. Mis à part les subventions et l'argent du financement participatif, la plupart des fonds devront être remboursés sous une forme ou une autre et vous devrez payer des intérêts.

Vous ne voudriez pas recevoir un montant excessif que vous aurez du mal à rembourser à l'avenir. Le montant réel dont vous avez besoin peut également déterminer le type de financement que vous devriez obtenir. La plupart des prêteurs et des bailleurs de fonds ont souvent des fourchettes et des limites pour l'argent que vous pouvez obtenir d'eux.

Timeline

Vous devez également vérifier l'urgence de votre besoin d'argent. Les banques n'approuvent pas et ne libèrent pas les prêts en quelques heures. Les accords avec les investisseurs et les VC ne se concluent pas du jour au lendemain. Vous devrez peut-être explorer d'autres ressources si votre calendrier est très serré.

Certains prêteurs se spécialisent dans le déblocage rapide de l'argent, mais ils facturent souvent plus d'intérêts et de frais. Si vous avez des exigences plus spécifiques comme de l'équipement ou des stocks, vous pouvez opter pour ces prêteurs et entreprises spécialisés car ils peuvent souvent agir rapidement pour vous aider à résoudre vos besoins.

Finances

Trouvez des termes adaptés à votre situation. Si vous envisagez un financement par emprunt, vous devez peser ce que vous pouvez vous permettre mensuellement et le coût total.

Des durées plus longues peuvent signifier des paiements mensuels plus petits, mais vous pouvez vous retrouver avec le double ou le triple du coût total. Des durées plus courtes peuvent signifier des coûts totaux plus faibles, mais les paiements mensuels peuvent être élevés.

Même si vous envisagez un financement par actions, vous devez également vérifier si vous avez ce qu'il faut pour répondre aux demandes de votre investisseur.

En plus de comprendre ces détails essentiels, il y a aussi d'autres choses que vous voudrez peut-être considérer.

Sachez à qui vous avez affaire

Les bailleurs de fonds ne sont pas construits de la même manière. Certains bailleurs de fonds apportent quelque chose en plus lorsque vous traitez avec eux. Les investisseurs et certaines plateformes de croissance peuvent vous apporter leur expertise et leurs réseaux pour vous aider à atteindre vos objectifs commerciaux. Ce soutien peut être extrêmement précieux si vous essayez de développer votre entreprise.

D'autres peuvent ne pas se soucier de vous du tout. Donc, vous devez vous méfier de qui vous prenez de l'argent. Des prêteurs peu scrupuleux voudraient même vous voir échouer, surtout si vous avez mis en place des garanties qui ont plus de valeur que votre entreprise. Ils peuvent gagner plus en reprenant vos actifs qu'en étant payés.

Les meilleures ressources de financement pour les entreprises de commerce électronique

Ce qui est formidable dans tout cela, c'est que, en plus d'avoir de nombreuses formes de financement désormais disponibles pour les petites entreprises aujourd'hui, le nombre d'équipements de financement augmente également.

Les prêteurs traditionnels sont désormais concurrencés par les plateformes de financement axées sur les entreprises. Beaucoup d'entre eux se spécialisent même dans le commerce électronique. Ils offrent un financement basé sur les revenus et d'autres alternatives options de financement des entreprises qui sont plus adaptés aux entreprises de commerce électronique.

Ils simplifient également le processus de demande et débloquent les fonds le plus rapidement possible. Outre le financement, ils offrent également d'autres services à valeur ajoutée tels que des plans de croissance et des analyses pour aider leurs entreprises financées à réussir.

Voici dix ressources de financement que vous pouvez approcher pour financer votre entreprise de commerce électronique :

1. 8fig

Commencer la liste est 8fig. Il s'agit d'une plateforme de financement et d'analyse de commerce électronique qui cherche à aider les entreprises à évoluer en fournissant des plans de croissance personnalisés conçus pour une croissance rapide mais durable.

La plate-forme essaie d'éliminer les conjectures de la mise à l'échelle en déterminant le capital exact dont vous avez besoin pour développer votre entreprise. Il s'intègre à votre plate-forme de commerce électronique et utilise l'IA pour analyser les performances de vente, les dépenses et d'autres données financières de votre entreprise afin de fournir les meilleures conditions de financement. Les entreprises de commerce électronique peuvent également l'utiliser comme outil d'analyse gratuit pour la gestion des flux de trésorerie, même si elles choisissent de ne pas recevoir de financement de 8fig.

Contrairement à la plupart des bailleurs de fonds, 8fig travaille avec des entreprises soucieuses de la durabilité. Au lieu de débloquer des fonds sous forme de somme forfaitaire, les entreprises les obtiennent en un flux régulier. La plate-forme estime que déposer une somme importante sur une entreprise peut perturber son flux de trésorerie naturel et créer des complications. Cela peut également conduire certains propriétaires à dépenser trop ou à faire des folies. Ces mécanismes aident les entreprises financées à prendre la bonne direction dans leur parcours de croissance.

Les entreprises doivent avoir un revenu mensuel supérieur à 8,000 $ pendant trois mois ou un revenu annuel de 100,000 $ pour être admissibles au financement.

2. Payabilité

La payabilité s'adresse aux marchands sur des plateformes de commerce électronique comme Amazon, Shopify, Walmart et Newegg. Il comprend que de nombreux commerçants sur ces marchés peuvent avoir des problèmes de trésorerie en raison du temps nécessaire à ces plateformes pour libérer de l'argent.

La plate-forme propose des options de financement qui sont essentiellement des avances de fonds aux commerçants et l'affacturage des factures. Grâce à son option d'accès instantané, les commerçants peuvent obtenir une avance quotidienne de 80% de leurs ventes de la veille. Payability peut également acheter des créances futures grâce à l'option Instant Advance, où vous obtenez 75% à 150% de vos revenus mensuels. Vous versez un pourcentage fixe (12 % à 25 %) de vos ventes jusqu'au paiement de l'avance.

Pour bénéficier de l'accès instantané, vous devez au moins 10,000 $ de ventes mensuelles pendant au moins trois mois. Pour Instant Advance, vous devez appuyer sur 50,000 $ de ventes mensuelles moyennes pendant neuf mois.

3. Voyageur

Wayflyer aide les entreprises grâce à un financement basé sur les revenus. La plate-forme offre des options de financement flexibles qui peuvent être dépensées pour le marketing, l'inventaire et d'autres besoins commerciaux.

Vous devez connecter votre plateforme de marché ou de processeur comme Amazon, Shopify, WooCommerce, ou Stripe à Wayflyer. Il va ensuite croquer les informations disponibles et vous proposer des offres de financement. La plateforme achète pratiquement une partie de vos ventes totales et met à disposition un financement sous forme d'avance. Selon votre entreprise, vous pouvez obtenir un financement d'une valeur de 10,000 $ jusqu'à 20 millions de dollars.

Vous devez être en affaires depuis au moins six mois avec un revenu moyen de 20,000 $ par mois. La plateforme ne facture que 2 % à 8 % pour chaque montant d'avance de fonds. Wayflyer ne travaille qu'avec des entreprises établies dans certains territoires, notamment les États-Unis, le Canada et le Royaume-Uni.

4. Capitale Shopify

La plateforme de commerce électronique Shopify a créé un programme de financement spécifiquement pour ses marchands. Ce financement interne est disponible pour les magasins ayant de solides antécédents de vente. Shopify n'a pas rendu public les détails du fonctionnement du programme, mais si vous êtes admissible, vous recevez simplement des messages contenant des offres de financement.

Le programme fournit des avances de fonds aux marchands où vous pouvez obtenir 200 $ à 2 millions de dollars. Le montant peut être dépensé pour la paie, l'inventaire et le marketing. La plateforme déduit une partie de vos ventes quotidiennes sur la plateforme jusqu'à ce que le montant soit récupéré. Il fournit également un financement basé sur les revenus où vous pouvez obtenir une somme forfaitaire que vous pouvez rembourser via un pourcentage de vos ventes.

5. Fonds de roulement PayPal

Semblable à ce que Shopify a fait pour ses marchands, PayPal est également entré dans l'espace de financement via PayPal Working Capital.

Le programme offre des prêts aux utilisateurs de ses comptes professionnels. Vous pouvez bénéficier de prêts s'élevant à 25% de vos ventes de l'année précédente via la plateforme. Néanmoins, le montant réel est basé sur le volume de vos ventes, l'historique de votre compte et les transactions passées sur le fonds de roulement.

Il facture des frais fixes et prend un pourcentage de chaque vente comme remboursement du prêt. Cependant, il vous oblige à respecter un total de remboursement minimum tous les 90 jours, en fonction du montant de votre prêt. Vous devez avoir un compte professionnel PayPal pendant 3 mois et avoir traité 15,000 $ au cours de l'année écoulée sans prêt de fonds de roulement PayPal en cours pour être éligible.

6. Avance de capital Payoneer

Payoneer est un autre fournisseur de solutions de paiement qui est entré dans le jeu du financement des entreprises grâce à son programme Capital Advance.

Capital Advance est destiné aux vendeurs sur Amazon, Walmart et Wayfair. Les entreprises peuvent obtenir jusqu'à 140 % de leurs paiements mensuels sur le marché ou jusqu'à 750,000 $. Il vous suffit de connecter votre compte marketplace à Payoneer. La plateforme vérifiera les performances de vente de votre magasin et Payoneer générera pour vous des offres de financement.

Payoneer facture un petit pourcentage fixe du montant du financement. Il reprend une partie de chaque paiement effectué sur votre boutique du marché jusqu'à ce que le montant total du règlement du financement soit collecté.

7. Financement des vendeurs

Le financement des vendeurs offre aux entreprises en ligne des options de financement flexibles telles que le fonds de roulement et l'avance quotidienne. Vous devez connecter votre compte marketplace à la plateforme, et celle-ci vérifiera votre éligibilité.

Il a quelques options pour le financement des entreprises. Pour le fonds de roulement, vous pouvez obtenir n'importe où à partir de 5,000 à 5 millions de dollars avec des durées allant de 3 à 24 mois avec des options pour bénéficier de 4 mois de paiements d'intérêts uniquement. Pour l'avance quotidienne, vous pouvez obtenir jusqu'à 90 % des ventes de la veille et bénéficiez d'un taux simple comme 1.5 %.

Pour le fonds de roulement, vous avez besoin d'au moins 6 mois de l'historique des ventes avec 20,000 $ de ventes nettes par mois. Pour Daily Advance, vous devez avoir 3 mois de ventes actives avec au moins 1,500 $ de ventes nettes par mois.

8. Non plafonné

Uncapped est un autre fournisseur de financement en ligne axé sur les entreprises. Il offre plusieurs options de financement, y compris le financement basé sur les revenus, les prêts à durée déterminée et le financement des stocks.

Vous pouvez aller n'importe où de 10,000 £ à 10 million £ avec des frais aussi bas que 2 % pour le financement basé sur les revenus et les prêts à durée déterminée. Votre activité en ligne doit être opérationnelle pour au moins 6 mois et génère 10,000 £ de revenus mensuels. Pour le financement des stocks, Uncapped fournit 10,000 £ à 10 million £ ou jusqu'à 100 % du prix de l'inventaire aux vendeurs Amazon.

Uncapped a également un programme spécifique pour les entreprises de logiciels en tant que service (SaaS) où elles peuvent obtenir des prêts à des taux aussi bas que 0.5 % par mois avec des durées de 6 à 24 mois.

9. Choco-up

Choco-Up fournit un financement aux entreprises de commerce électronique. Les entreprises peuvent obtenir un financement en fonction de leurs performances. Vous pouvez connecter votre compte à Choco Up et il utilisera vos données pour calculer les offres de financement.

Les paiements sont automatiquement déduits de votre compte bancaire et sont calculés sur la base d'un pourcentage des revenus de vos comptes de magasins connectés. Le taux est fixe et clairement indiqué dans les conditions de votre financement. Les frais sont également simples, sans intérêts composés. Ce qui est indiqué sur les conditions est ce que vous devrez payer.

Votre entreprise en ligne doit être opérationnelle depuis au moins six mois avec un revenu de plus de 10,000 $ par mois.

10. Devenir

Faites correspondre les petites et moyennes entreprises avec les prêteurs. Grâce à la plateforme, les entreprises peuvent se connecter à une variété de produits de prêt proposés par différents prêteurs. Ces produits peuvent aller des prêts d'équipement traditionnels, des prêts de démarrage, des avances de fonds aux commerçants, de l'affacturage des factures et des lignes de crédit.

Il a une option spécifique au commerce électronique où les entreprises en ligne peuvent obtenir un prêt jusqu'à 100,000 $ par l'intermédiaire des prêteurs sur la plateforme Become. Il vous suffit de connecter votre compte boutique Amazon ou Shopify et votre compte de plateforme marketing (Facebook ou Google). A partir des données de votre entreprise, la plateforme génère un rapport sur la viabilité de votre financement. Vous recevrez alors des offres de prêt avec des montants, des taux et des modalités de remboursement variables.

Choisissez la bonne ressource de financement pour votre entreprise

Contrairement aux prêteurs ou investisseurs traditionnels, bon nombre de ces plateformes axées sur le commerce électronique adoptent une attitude plus proactive et positive envers les entreprises qu'elles financent. Ils comprennent déjà ce que vivent les entreprises de commerce électronique. Ils ont personnalisé leurs offres pour résoudre des problèmes de financement spécifiques. Ils savent que votre succès est leur succès.

Votre décision d'obtenir un financement extérieur ne devrait pas être aussi décourageante maintenant que vous avez des options sur la façon de vous y prendre. Pour récapituler, voici quelques conseils pour vous aider à choisir la bonne ressource :

- Déterminez votre stratégie de croissance. Cela vous aidera à déterminer le capital dont vous aurez besoin pour concrétiser vos projets.

- Recherchez la meilleure ressource qui offre les conditions les plus attrayantes. Rien ne vous empêche d'engager l'une de ces ressources. Vous pouvez déterminer le type de financement, la structure des frais, la méthode de remboursement et les échéanciers qui conviennent le mieux à votre situation.

- Voyez ce que la plate-forme ou la ressource a à offrir en dehors de l'argent. Certaines plateformes vont au-delà du simple fait de vous fournir des fonds. Ils vous donnent également accès à des outils et à des informations pour guider votre trajectoire de croissance, et ils peuvent même ouvrir leurs réseaux de partenaires potentiels.

En fin de compte, cela devrait vous réchauffer à l'idée d'obtenir un financement externe. C'est peut-être la clé de la croissance et du succès de votre entreprise.