Bien que les blogs aient la réputation d'être le travail en ligne idéal, le faire professionnellement est géré comme vous géreriez n'importe quel autre type d'entreprise. Cela signifie que le 15 avril, le moment des impôts, vous devrez produire votre déclaration de revenus.

Aujourd'hui, nous discuterons de tout ce que vous devez savoir déposer les impôts des blogueurs pour la première fois. Je couvrirai des choses comme si votre efforts de blogs sont considérés comme un passe-temps ou une entreprise, le type d'impôts que vous pouvez vous attendre à payer, les formulaires dont vous aurez besoin, les déductions fiscales que vous pouvez prendre peu importe votre créneauet plus encore.

Veuillez noter que si vous avez besoin de conseils spécifiques, vous devez toujours consulter un spécialiste en déclarations ou adresser vos questions à l'IRS. Cet article est fourni à titre informatif seulement.

Passe-temps ou affaires ?

Avant de faire quoi que ce soit d'autre, vous devez déterminer si votre nouveau blog serait considéré comme un passe-temps ou une entreprise aux yeux de l'IRS. Que vous bloguiez de temps en temps, soyez un blogueur secondaire, ou gagner de l'argent grâce aux blogs, il existe un moyen assez simple ensemble de neuf facteurs vous pouvez consulter pour prendre cette décision :

- Vos efforts de blogging sont-ils menés de manière professionnelle ?

- Avez-vous l'intention de faire du profit?

- Vos revenus de blogging font-ils au moins partie de votre gagne-pain ? Êtes-vous un blogueur à temps plein?

- Si vous avez des pertes, reflètent-elles ce que l'on attend d'un propriétaire d'entreprise en démarrage ?

- Changez-vous ce que vous faites pour augmenter vos profits ?

- Êtes-vous suffisamment compétent pour gérer votre propre entreprise?

- Avez-vous déjà réalisé un profit en écrivant un article de blog ou quelque chose de similaire ?

- Votre blog est-il devenu rentable au fil des ans ?

- Envisagez-vous de réaliser des bénéfices à l'avenir ?

Si vous avez répondu oui à ces questions, votre blog est une entreprise et vous devrez déclarer vos impôts.

Types de taxes pour les blogueurs que vous pouvez vous attendre à payer

En tant que blogueur, vous serez responsable du paiement des impôts de deux manières : l'impôt sur le revenu et l'impôt sur le travail indépendant.

Impôt sur le revenu et impôts estimés

Lorsque vous travaillez en tant que blogueur, vous ne recevez généralement pas de W-2 d'un employeur chaque année, ce qui signifie qu'aucun impôt n'est retenu sur votre salaire tout au long de l'année. Pour cette raison, vous devrez payer des impôts estimés sur vos revenus projetés.

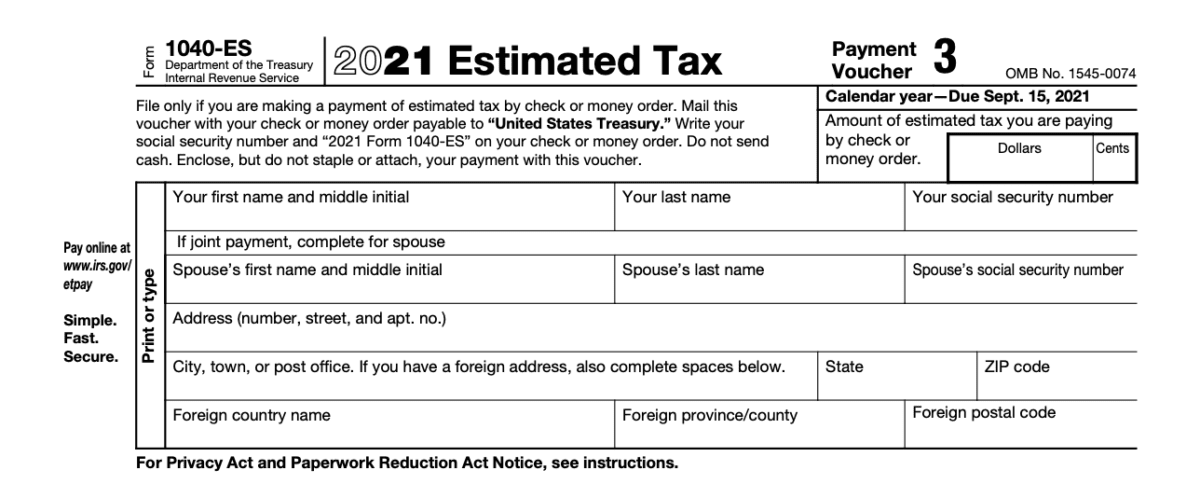

Les impôts estimés sont généralement divisés en quatre versements échelonnés dus le 15 avril, le 15 juin, le 15 septembre et le 15 janvier que vous payez avant de produire vos impôts pour l'année. Vous déposerez ces paiements trimestriels avec Formulaire 1040-ES.

En règle générale, si vous ne vous attendez pas à devoir plus de 1,000 $ d'impôt à payer d'ici la fin d'une année d'imposition, vous n'aurez peut-être pas à produire une estimation des impôts. Cependant, si vous devez plus que cela, vous risquez des pénalités.

Impôt sur le travail indépendant

Maintenant, pendant que vous économisez de l'argent sur vos revenus en tant que blogueur, vous devrez également mettre de l'argent de côté pour payer l'impôt sur le travail indépendant. Impôt sur le travail indépendant est la combinaison des taxes de sécurité sociale et d'assurance-maladie qui seraient généralement payées par votre employeur. Puisque vous êtes indépendant en tant que blogueur, vous êtes responsable de à la fois les parts de l'employé et de l'employeur de cette taxe.

Qu'est-ce qu'un formulaire 1099-MISC (ou 1099-NEC) ?

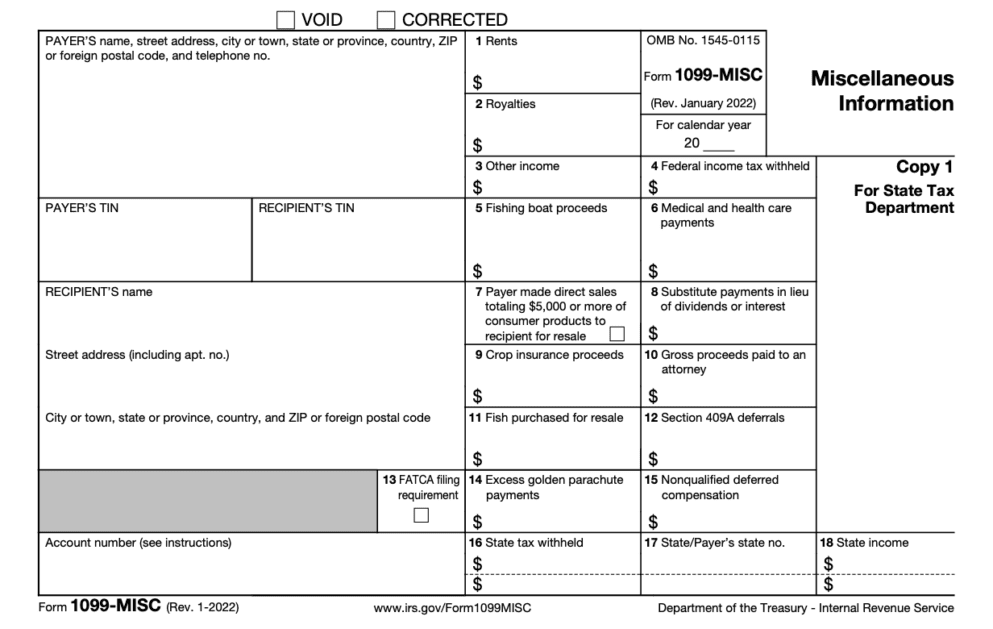

Un formulaire 1099-MISC est généralement la façon dont les blogueurs reçoivent des informations de leurs clients concernant le montant d'argent qu'ils ont gagné cette année-là. Du moins, c'était comme ça jusqu'à l'introduction de la 1099-NEC. De nombreux blogueurs qui écrivent pour d'autres blogs que le leur recevront un 1099-DIVERS (maintenant 1099-NEC) Formulaire à la fin d'une année d'imposition qui comprend le montant total gagné.

Si vous gagnez de l'argent grâce à des liens d'affiliation via des programmes d'affiliation sur votre blog, vous recevrez probablement au moins un formulaire 1099-MISC à la fin de l'année d'imposition (généralement en janvier).

Dans certains cas, le 1099-K relativement nouveau sera requis plutôt que le 1099-MISC. Si des exigences spécifiques sont remplies, vous recevrez un 1099-K. C'est le formulaire que des institutions comme PayPal et Venmo envoient maintenant.

Vous utiliserez ces formulaires à la place d'un W-2 traditionnel pour signaler à l'IRS combien d'argent vous avez gagné.

Comment déclarer les taxes des blogueurs en tant que blogueur à temps partiel, travailleur de concert ou propriétaire unique

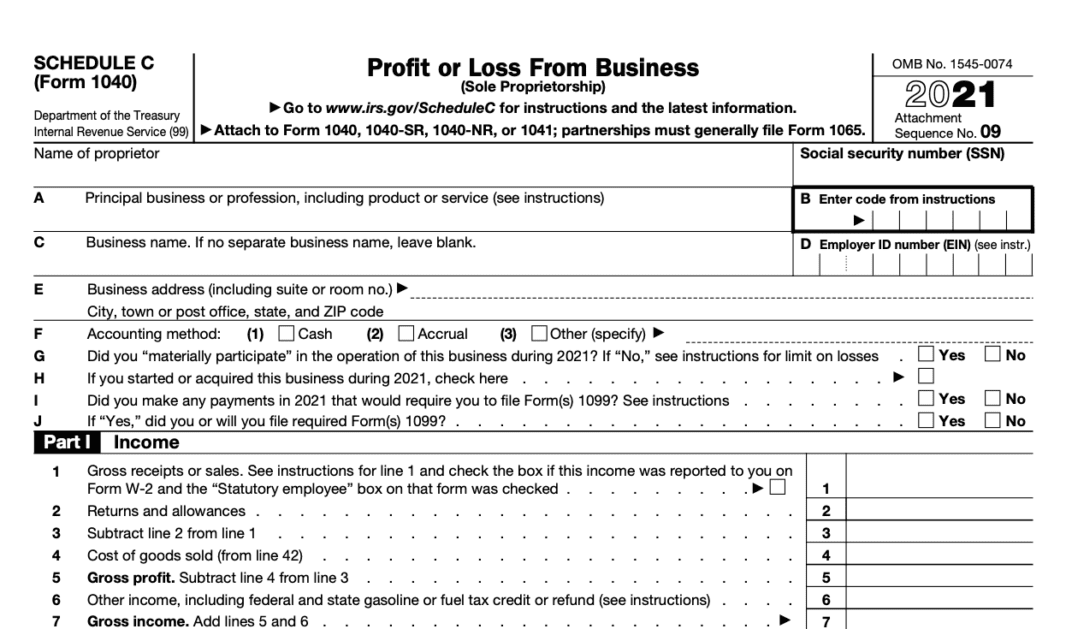

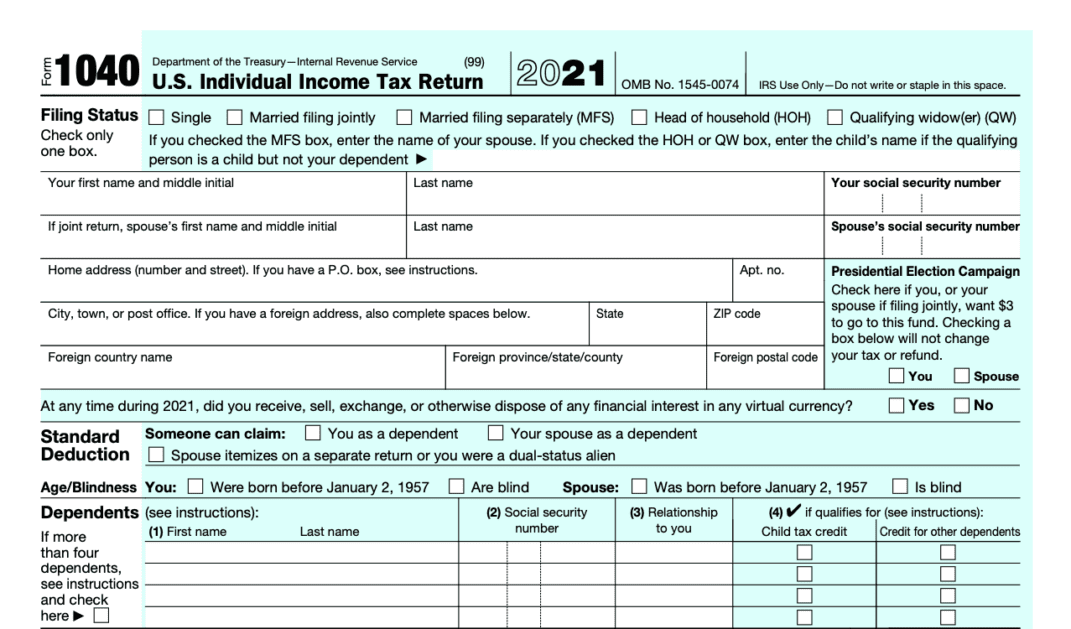

La plupart des personnes qui doivent produire une déclaration de revenus le feront en tant que propriétaires uniques. Vous avez besoin de deux formulaires principaux lors du dépôt pendant la saison des impôts : une annexe C et un 1040.

Annexe c

La Annexe c fait partie du formulaire 1040 et c'est là que vous enregistrez le profit ou la perte de votre entreprise en tant qu'entreprise individuelle et déclarez vos revenus d'entreprise.

Form-1040

Oui, vous devrez toujours déclarer vos impôts sur le revenu des particuliers dans le cadre de votre déclaration de revenus annuelle.

Pour ce faire, vous avez simplement besoin d'une norme Form-1040. Vous le déposerez avec votre annexe C avant le 15 avril de chaque année, ainsi que vos impôts trimestriels estimés comme décrit précédemment.

Vous devrez également déclarer les impôts de l'État - et vous assurer que vous êtes à jour sur tout ce qui est requis licences d'état. Assurez-vous de revoir votre les exigences de l'état avant la date limite de dépôt.

Comment déposer une déclaration de revenus pour une société à responsabilité limitée (LLC)

Certains blogueurs choisissent de former un LLC en raison de la protection qu'il offre à vos biens personnels. Fondamentalement, dans le cadre de cette organisation, votre maison ne sera pas considérée comme une garantie pour vos prêts commerciaux.

En ce qui concerne les formulaires que vous devrez déposer, en tant que LLC unipersonnelle, ce sera presque identique au processus utilisé par les entreprises individuelles. Vous devrez déposer un 1040 avec une annexe C. Vous devez également déposer des impôts sur le travail indépendant et des impôts estimés sur votre revenu imposable.

Si vous avez un partenariat LLC, vous devrez déposer un Form-1065. Vous devrez également déclarer votre part du revenu de l'entreprise sur un Annexe K-1.

Déductions fiscales et dépenses commerciales courantes pour les blogueurs

Lorsque vous préparez chaque année les impôts sur le revenu de votre blog, il est essentiel de suivre l'évolution de votre blog dépenses. Vous devez vous efforcer de déduire toutes les dépenses professionnelles nécessaires à la gestion de votre entreprise. Voici quelques catégories courantes de déductions fiscales :

- Ordinateur: Tout matériel que vous achetez tout au long de l'année peut être déduit.

- Frais fiscaux et comptables : Les logiciels d'impôt, les logiciels de comptabilité et les honoraires du préparateur de déclarations comptent.

- Cotisations : Les frais d'adhésion (comme l'Union des pigistes) sont admissibles ici.

- Abonnements et services en ligne : Frais payés pour les abonnements aux outils et services en ligne auxquels vous devez accéder pour terminer votre travail. Par exemple, les abonnements aux plugins, thèmes, outils de référencement et d'analyse, outils de médias sociaux, frais payés pour le travail de conception de blog ou le cadre de blog, etc.

- Frais liés à la mission : Si vous devez dépenser de l'argent pour accomplir une tâche, vous pouvez le déduire.

- Hébergement Web: Les frais d'hébergement de votre blog comptent ici.

- Téléphone portable: Si vous disposez d'un numéro de mobile dédié aux appels professionnels, vous pouvez déduire ce service. Ou, vous pouvez déduire le pourcentage correspondant des frais pour le temps que vous l'utilisez.

- Internet & utilitaires : Il en va de même pour vos dépenses engagées pour les frais d'Internet et des services publics. Vous pouvez déduire le pourcentage correspondant sur vos impôts.

- Bureau à domicile: Si vous travaillez à domicile, vous pouvez déduire l'espace et le mobilier de bureau utilisés pour effectuer votre travail. Vous aurez besoin de sortir le ruban à mesurer, mais cela en vaut la peine !

- Fournitures de bureau: En tant que blogueur, l'IRS peut s'attendre à ce que vous déduisiez des éléments tels que le papier, les frais de port, l'encre d'imprimante, les stylos et crayons et d'autres fournitures de bureau connexes.

- Voyage & essence : Si votre activité de blogueur nécessite des déplacements, vous pouvez déduire une partie des dépenses professionnelles engagées sur le kilométrage.

- Marketing: Les frais encourus pour les publicités Web, le placement de blogs invités, les promotions sur les réseaux sociaux et le renforcement social sont éligibles ici.

Blogue Conseils fiscaux

Avant de nous séparer, je vous laisse quelques conseils fiscaux à suivre par tout blogueur indépendant pour vous assurer que la déclaration de vos impôts se déroule le mieux possible.

- Payez vos impôts trimestriels estimés. Non seulement un défaut de le faire pourrait entraîner une litanie de pénalités et d'amendes, mais cela signifie également que vous serez obligé de vous démener pour payer la facture d'impôt une fois qu'elle sera due. Économisez de l'argent tout au long de l'année pour répondre à cette obligation fiscale. Épargnez-vous le mal de tête.

- Tenir des registres complets de toutes les dépenses. Pour certains, cela signifie conserver chaque reçu pour chaque transaction que vous effectuez en rapport avec votre entreprise. D'autres personnes aiment utiliser des services automatisés pour suivre leurs dépenses synchronisées avec leurs comptes bancaires. Je préférerais cette méthode car elle est plus pratique et moins susceptible d'entraîner des erreurs. Vous pouvez utiliser un outil comme QuickBooks Travailleur indépendant pour enregistrer et suivre automatiquement vos déductions fiscales, puis les importer dans vos formulaires fiscaux le moment venu.

- Évaluez vos options de préparation des déclarations. Dès que vous avez la moindre idée que vous pourriez réaliser un profit en tant que blogueur, il est important de peser vos options de préparation des déclarations. L'utilisation d'un service de déclaration de revenus comme ImpôtRapide peut être très utile. Mais si vous prévoyez avoir des impôts plus complexes, un tel service peut vous exposer à des erreurs. Un comptable ou un fiscaliste peut être nécessaire dans ces cas.

FAQ

Préparez vos impôts en toute confiance

Comment s'est passée votre première déclaration d'impôts en tant que blogueur ? J'aimerais entendre tout cela ci-dessous.